Wer ein Grundstück besitzt, muss einmal jährlich Grundsteuer an seine Gemeinde beziehungsweise Kommune bezahlen. Durch die Grundsteuerreform gelten nun andere Berechnungsmaßstäbe für die Bestimmung der Grundsteuer. Wer seine Grundsteuererklärung abgegeben hat, erhält im Anschluss einen Grundsteuerbescheid. Der Grundsteuerbescheid 2023 muss unbedingt auf Richtigkeit hin geprüft werden, um eventuelle Widerspruchsfristen einhalten und gegebenenfalls Einspruch gegen den Bescheid einlegen zu können.

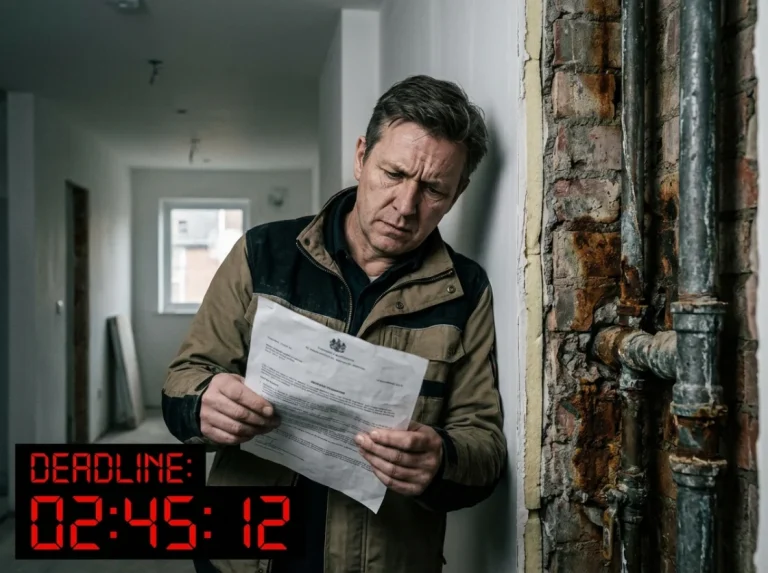

An der Zahlung der Grundsteuer führt für Menschen mit Grundbesitz kein Weg vorbei. Allerdings kann es immer wieder dazu kommen, dass sich Fehler in die Grundsteuerbescheide einschleichen. Gegen diese muss dann im Rahmen der Widerspruchsfrist Einspruch erhoben werden. Das ist nur dann möglich, wenn man die Fehler entdeckt.

Deswegen muss der Grundsteuerbescheid 2023 hinsichtlich zahlreicher Kriterien genau geprüft werden. Welche das sind und worauf hierbei zu achten ist, erklärt dieser Artikel.

Was ist das Besondere am Grundsteuerbescheid 2023?

Jeder Mensch mit Grundbesitz muss Grundsteuer entrichten. Seit der Grundsteuerreform sind die Eigentümer dazu verpflichtet, eine entsprechende Steuererklärung abzugeben. Hierbei sind neue Berechnungsmaßstäbe anzuwenden, um die neue Grundsteuer 2025 zum ersten Mal entrichten zu können. Diese Steuererklärung wird von den Finanzämtern geprüft, die dann einen Grundsteuerbescheid 2023 raus schicken.

Die Frist zur Abgabe der Steuererklärung endete fast überall Ende Januar 2023. Lediglich in Bayern wurde eine Fristverlängerung bis zum 30. April 2023 gewährt. Wer bereits in der Mitte des vergangenen Jahres die Steuererklärung abgegeben hat, sollte den Grundsteuerbescheid 2023 demnächst in Händen halten. Wer die Erklärung erst später abgegeben hat, muss entsprechend länger warten.

Hinweis: Es ist wichtig, die Grundsteuererklärung abzugeben, um eine Schätzung des Finanzamts und Bußgelder von bis zu 25.000 € zu vermeiden. Das gilt selbst dann, wenn die Frist zur Einreichung bereits abgelaufen ist.

Um den Grundsteuerbescheid 2023 prüfen zu können, ist es wichtig, zu beachten, dass dieser aus drei Teilen besteht. Zunächst werden Bescheide über den Grundsteuerwert und den Grundsteuermessbetrag erstellt, aus der sich noch keine Zahlungsverpflichtung ergibt. Erst mit dem eigentlichen Grundsteuerbescheid erhalten die Grundbesitzer eine Zahlungsaufforderung. Das wird erst 2024 passieren.

In einigen Fällen kann es nötig sein, gegen den Grundsteuerbescheid Widerspruch einzulegen. Hierfür haben Grundbesitzer einen Monat nach Erhalt des ersten und zweiten Schreibens durch das Finanzamt Zeit. Danach gelten die Berechnungen als gültig. Ein Widerspruch gegen den eigentlichen Grundsteuerbescheid ist grundsätzlich möglich, der Erfolg jedoch unwahrscheinlich, wenn nicht zuvor Einspruch gegen die ersten beiden Teile eingelegt wurde.

Die Regelungen zum Grundsteuerbescheid 2023 sind nicht bundesweit einheitlich. So erhalten Eigentümer in Hessen nur zwei Bescheide zum Grundsteuermessbetrag und den eigentlichen Grundsteuerbetrag. In Bayern Hamburg und Niedersachsen werden zudem Bescheide über den Grundsteueräquivalenzbetrag herausgeschickt, nicht aber zum Grundsteuerwert.

Den Grundsteuerbescheid 2023 sorgfältig prüfen

In den meisten Bundesländern wird für die Berechnung des Grundsteuerwerts das sogenannte Bundesmodell verwendet, lediglich für Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen gelten spezielle Regelungen. Wer den Grundsteuerbescheid 2023 prüfen möchte, muss sich mit zahlreichen Begriffen und Einzelwerten auseinandersetzen.

Zunächst sollte man sich einen groben Überblick verschaffen und die grundsätzlichen Daten zum Grundstück sowie den Grundsteuerwert überprüfen. Letzterer wird deutlich höher sein als der Einheitswert, der zuvor verwendet wurde. Dafür beträgt die Grundsteuermesszahl nur noch etwas 10% des bisherigen Wertes.

Nach diesem grundsätzlichen Überblick sollte man sich mit der eigentlichen Berechnung des Grundsteuerwerts auseinandersetzen. Hier müssen zunächst die grundlegenden Angaben wie der Bodenrichtwert, das Baujahr, die Wohn- und Nutzfläche und einiges mehr kontrolliert werden. Stimmen Grundsteuerbescheid 2023 und die Grundsteuererklärung überein, ist alles in Ordnung und kein Einspruch nötig.

Kommt es hingegen zu Abweichungen, sind die Einzelwerte, die bei der Berechnung des Grundsteuerwerts auf Grundlage des Bewertungsgesetzes genutzt werden, zu kontrollieren. Hierzu gehören unter anderem der Liegenschaftszinssatz, die Restnutzungsdauer, die Rohrerträge für Wohnungen, Garagenstellplätze Grundstücke sowie der Reinertrag des Grundstücks. Weitere wichtige Faktoren sind der Umrechnungskoeffizient der Abzinsungsfaktor und der abgezinste Bodenwert. Hieraus ergeben sich dann der Grundsteuerwert und der Mindestwert

Die Äquivalenzbeträge im Grundsteuerbescheid 2023

Die Berechnung der Grundsteuer erfolgte bisher mit Hilfe eines sogenannten Einheitswertes. Da dieser als verfassungswidrig eingestuft wurde, musste im Rahmen der Reform der Grundsteuer eine neue Berechnungsgrundlage gefunden werden. Deswegen wird für den Grundsteuerbescheid 2023 erstmalig der Grundsteuerwert zur Berechnung herangezogen. Der Grundsteueräquivalenzbetrag ist ein Synonym und meint denselben Wert. Allerdings ist der Grundsteuerbescheid bei der Nutzung des Äquivalenzbetrags anders aufgebaut, was die Prüfung deutlich vereinfacht.

Bayern, Hamburg und Niedersachsen nutzen beispielsweise Äquivalenzbeträge zur Ermittlung der Grundsteuer. Hier ist es für die Steuerpflichtigen wichtig, die Flächenangaben zu prüfen und den Äquivalenzbetrag auf die Wohnfläche anzuwenden. Das bedeutet, dass die Wohnfläche mit 0,5 € pro Quadratmeter multipliziert wird. Nicht zuletzt muss der Äquivalenzbetrag für Grund und Boden berücksichtigt werden. Hier wird die entsprechende Fläche üblicherweise mit einem Wert von 0,04 € pro Quadratmeter multipliziert.

Prüfung des Grundsteuermessbetrags

Nachdem der erste Teil des Grundsteuerbescheids zum Grundsteuerwert kontrolliert wurde, muss auch der zweite Teil zum Grundsteuermessbetrag unter die Lupe genommen werden. Das ist deutlich einfacher als beim Grundsteuerwert. Letzterer wird mit der Steuermesszahl multipliziert. Diese beträgt bei bebauten Grundstücken, deren Immobilien Wohnzwecken dienen, 0,031% und bei unbebauten Grundstücken 0,034%. Staatlich geförderter Wohnraum bietet zudem die Möglichkeit, die Steuermesszahl im Bundesmodell um bis zu 25% zu senken. Außerdem ist zu beachten, dass es Ausnahmen gibt. Beispielsweise gelten in Sachsen, Saarland und Baden-Württemberg andere Steuermesszahlen als in den sonstigen Bundesländern.

Der Grundsteuerbescheid 2023 wird erst in 2024 zugestellt

Der dritte Teil des Grundsteuerbescheids 2023 wird erst 2024 raus geschickt. Das liegt unter anderem daran, dass zunächst konkrete Hebesätze für die Berechnung festgelegt werden müssen. Sobald man den Bescheid vorliegen hat, ist zu prüfen, ob der Grundsteuerwert, der Grundsteueräquivalenzbetrag, die Steuermesszahl und der Grundsteuermessbetrag korrekt sind. Am besten ist es, wenn die jeweiligen Werte mit den ersten beiden Teilen des Bescheids übereinstimmen. Ebenso ist zu kontrollieren, ob der richtige Hebesatz gewählt wurde.

Für die Berechnung des Grundsteuermessbetrags wird der Grundsteuerwert mit der Steuermesszahl multipliziert. Liegt also ein Grundstückswert von 145.000 € vor, muss dieser mit 0,031% multipliziert werden. Hieraus ergibt sich ein Grundsteuermessbetrag von 44,95 €. Dieser wird wiederum mit dem Hebesatz von 480% multipliziert. Folglich muss jährlich eine Grundsteuer von 215,76 Euro bezahlt werden.

Einspruch gegen den Grundsteuerbescheid 2023

Sollte sich bei der Prüfung des Grundsteuerbescheids 2023 herausstellen, dass Fehler vorliegen, kann Einspruch eingelegte werden. Hierfür besteht eine Frist von einem Monat, die drei Tage nach dem Datum des Bescheids einsetzt. Sollte der Fristbeginn auf ein Wochenende oder einen Feiertag fallen, verlängert sich die Frist entsprechend.

Üblicherweise genügt ein formloses Schreiben für den Einspruch, allerdings sind bestimmte Mindestangaben zwingend. So müssen der Name das Eigentümers und eventueller Miteigentümer, die Adresse und das Aktenzeichen beziehungsweise die Steuernummer genannt werden. Außerdem ist es wichtig, exakt zu benennen, aus welchem Grund man Einspruch einlegt. Das kann beispielsweise aufgrund eines Fehlers im Bescheid zum Grundsteuerwert der Fall sein. Je präziser das Problem beschrieben wird, desto unwahrscheinlicher werden Rückfragen und Bürokratie.

Hinweis: Einsprüche können postalisch an das Finanzamt geschickt, persönlich in den Briefkasten vor Ort eingeworfen oder über Elster eingereicht werden.

Für die Einreichung des Einspruchs fallen keine Kosten an. Das Finanzamt muss dann entscheiden, ob der Bescheid korrigiert oder der Einspruch abgewiesen wird. Sollte letzteres der Fall sein, besteht die Möglichkeit, zu klagen. Das sollte nur mit rechtlicher Unterstützung erfolgen. Hierbei ist zu beachten, dass ein Widerspruch gegen den eigentlichen Grundsteuerbescheid 2023 wenig Aussicht auf Erfolg hat, wenn zuvor kein Einspruch gegen die ersten Bescheide erfolgt ist.

Ein Einspruch kann nur bei Vorliegen eines offensichtlichen Fehlers eingereicht werden. Ein Einspruch auf Verdacht wird sehr schnell abgelehnt. Allerdings ist es sehr wohl möglich, einen Einspruch ohne Begründung einzureichen. Üblicherweise fordert das Finanzamt eine solche Begründung dann nach und setzt eine neue Frist. Hierdurch kann man zusätzliche Zeit gewinnen, um eine umfassende Kontrolle des Grundsteuerbescheids vorzunehmen.

Wissenswertes zu Musterklagen

Es gibt bereits einige Musterklagen gegen den Bescheid zum Grundsteuerwert. Diese befassen sich mit der Verfassungsmäßigkeit und bemängeln die Ungenauigkeit des Bodenrichtwertes. Hierbei wird beispielsweise bemängelt, dass die Art der Immobilie bei der Berechnung nicht berücksichtigt wird. Befinden sich auf zwei Grundstücken gleicher Größe einmal ein Mehrfamilienhaus und einmal ein Einfamilienhaus hat dies keinen Einfluss auf den Grundsteuerwert.

Zudem steht noch nicht endgültig fest, ob das Bundesmodell verfassungswidrig ist. Falls ja, könnten sich hieraus neue Klagen ergeben. Für eine eventuelle Verfassungswidrigkeit spricht, dass sich das Modell zu stark an der Einkommensteuer orientiert und die Bodenrichtwerte nur schwer vergleichbar sind. Außerdem wird die Nettokaltmiete pauschalisiert, was einen Verstoß gegen das Grundgesetz darstellen könnte. Auch individuelle Umstände wie Denkmalschutz werden nicht berücksichtigt und die Steuerlast ist aufgrund der fehlenden Hebesätze noch nicht klar.

Fazit

Bei einem Grundsteuerbescheid 2023 können sich immer einmal Fehler einschleichen. Deswegen ist es wichtig, die drei Teile des Bescheids ausgiebig zu prüfen. Die ersten beiden Teile stehen zeitnah zur Verfügung, der eigentliche Grundsteuerbescheid wird erst 2024 versendet. Es ist empfehlenswert, die einzelnen Werte des Bescheids genau zu kontrollieren und bei Vorliegen eines Fehlers innerhalb der Widerspruchsfrist Einspruch einzulegen. Das ist grundsätzlich auch ohne Begründung möglich, um zunächst einmal die Fristen zu wahren und etwas Zeit zu gewinnen.