Es gibt vielfältige Strategien für Vermieter, um die Steuerlast zu senken, die auf Einnahmen aus Vermietung und Verpachtung zu zahlen sind. Hierbei gelten besondere Regelungen, wenn Wohnraum an Familienmitglieder vermietet oder kein geeigneter Mieter für eine Immobilie gefunden wird. Einsparpotenziale zur Steuer auf Mieteinnahmen liegen insbesondere bei der Umsatzsteuer vor.

Der erste Teil dieses Ratgebers beschäftigte sich mit Einsparpotenzialen bei Einnahmen aus Vermietungen und Verpachtungen, die sich unter anderem bei Werbungskosten und Sonderabschreibungen ergeben. Dieser zweite Teil stellt einige Sonderregelungen vor, die zum Beispiel für eine Vermietung an Familienangehörige und für Leerstand gelten. Hier haben Vermieter ebenfalls die Möglichkeit, Vorteile zu nutzen, um ihre Steuerlast zu reduzieren.

Steuerliche Betrachtung bei Vermietung an Familienmitglieder

Grundsätzlich ist es möglich, die vollen Werbungskosten bei einer Vermietung abzusetzen. Entsprechende Regelungen sind seit 2012 in Kraft und in § 21 Absatz 2 EStG zu finden. Das gilt auch dann, wenn Wohnraum vergünstigt an Familienmitglieder vermietet wird. Voraussetzung hierfür ist, dass die verlangte Miete mindestens 66 % der ortsüblichen Miete beträgt. Ist dies nicht der Fall, wird von einer teilentgeltlichen Miete ausgegangen, weswegen die Werbungskosten nur noch anteilig abgesetzt werden können.

Seit 2021 gelten neue Regelungen, die in § 21 Absatz 2 Satz 1 EStG zu finden sind. Findet eine Vermietung mit einem entgeltlichen und einem unentgeltlichen Teil statt, wie das bei Familienangehörigen nicht selten der Fall ist, können beide Teile maximal 50 % betragen. Das bedeutet eine Veränderung bei allen Mieten, die 50 % der ortsüblichen Miete übersteigen, 66 % aber nicht erreichen.

Bei einer Vermietung mit bis zu 66 % der ortsüblichen Miete geht der Staat grundsätzlich davon aus, dass mit einer Vermietung eine Gewinnabsicht einhergeht. Entsprechend können die Werbungskosten komplett abgesetzt werden. Ansonsten müssen Vermieter eine Totalüberschussprognose anfertigen. Diese wird üblicherweise über eine Zeitspanne von 30 Jahren erstellt. Wenn diese positiv ausfällt, geht der Fiskus von einer Gewinnabsicht aus und die Werbungskosten können weiterhin vollständig abgesetzt werden. Bei einem negativen Ergebnis können nur noch 50 % der Werbungskosten abgesetzt werden.

Hinweis: Die Bestimmung der ortsüblichen Miete erfolgt anhand des Mietspiegels. Hierbei ist es bei Vermietungen an Familienmitglieder möglich, sich am untersten Wert zu orientieren. Ansonsten eignet sich das Vergleichswertverfahren zur Bestimmung einer angemessenen Miethöhe.

Die neuen Regelungen machen es grundsätzlich möglich, Wohnraum vergünstigt an Familienmitglieder zu vermieten, ohne hierdurch steuerliche Nachteile in Kauf nehmen zu müssen. Wichtig ist, dass formell alles wie bei Mietern abläuft, zu denen keine familiäre Beziehung besteht. Das bedeutet, dass ein konkreter Mietvertrag vorliegen und die Miete vom Konto des Mieters an den Vermieter erfolgen sollte.

Sonderregelungen bei Leerstand reduzieren Steuerlast

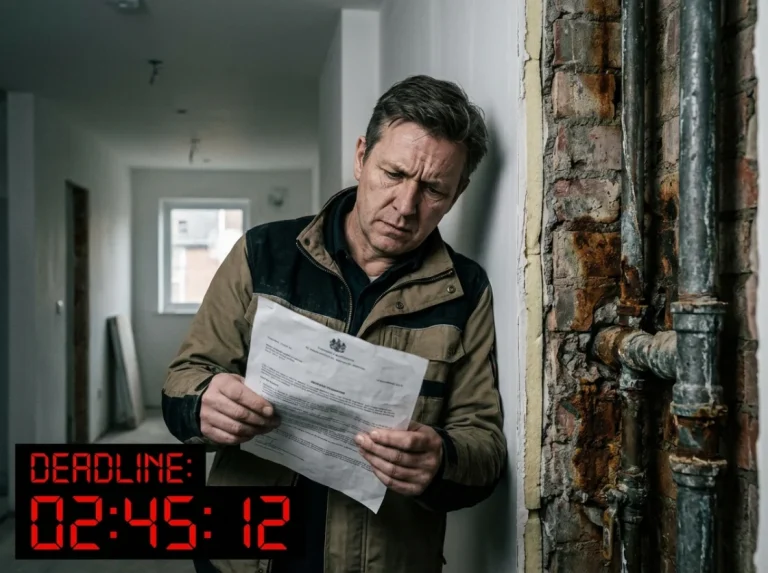

Der Leerstand einer Immobilie führt dazu, dass Einnahmen ausbleiben, die Kosten aber weiterlaufen. Übliche Leerstandszeiten, die beispielsweise durch eine Renovierung eintreten, werden vom Staat hingenommen. Wenn jedoch ein längerer Leerstand vorliegt, kommt irgendwann die Frage auf, ob mit einer Immobilie tatsächlich Gewinne erwirtschaftet werden sollen. Dass dies tatsächlich der Fall ist, müssen die Vermieter nachweisen, da sie eine „objektive Beweislast“ haben.

Vermieter müssen in einer solchen Situation nachweisen, dass sie sich darum bemühen, neue Mieter zu finden. Das kann beispielsweise über Rechnungen für Zeitungsanzeigen oder den Einsatz eines Maklers erfolgen. Ebenso können Protokolle von Gesprächen mit potenziellen Mietern angefertigt und beim Finanzamt eingereicht werden. Wenn Vermieter alles in ihrer Macht Stehende tun, um neue Mieter zu finden, können Sie Werbungskosten weiterhin absetzen und sogar einen teilweisen Erlass der Grundsteuer beantragen.

Bemühen sich die Vermieter nicht ausreichend genug, neue Mieter zu finden, können sie ihre Verluste nicht mehr oder nur noch anteilig steuerlich geltend machen. Wenn es für ihre Immobilie keinen Markt gibt, können sie dazu angehalten werden, diesen Zustand zu ändern. Das ist beispielsweise möglich, indem bauliche Veränderungen vorgenommen oder eine Immobilie so renoviert wird, dass sie für Mieter interessant ist.

Steuerlast bei leerstehenden Ferienwohnungen

Leerstand bei Ferienwohnungen kommt deutlich häufiger vor als bei klassischen Mietwohnungen. Es gibt einige Immobilien, die nur saisonal nachgefragt sind und bei denen eine ganzjährige Vermietung nicht möglich ist. Wenn die Ferienwohnung nicht selbst genutzt, sondern ausschließlich für eine Vermietung eingesetzt wird, können die Werbungskosten vollständig abgesetzt werden. Das gilt auch dann, wenn die Vermietung nicht in Eigenregie erfolgt, sondern durch einen Vermittler wie einen Reiseveranstalter organisiert wird.

Hier spielt die ortsübliche Vermietungszeit eine wichtige Rolle. Es sollte angestrebt werden, die Ferienwohnung zu mindestens 75 % dieser Vergleichszeit zu vermieten. Ansonsten kann auch hier eine Totalüberschussprognose über 30 Jahre hinweg verlangt werden. Fällt diese positiv aus, können Werbungskosten weiter abgesetzt werden. Ansonsten geht der Staat von einer „Liebhaberei“ aus. In diesem Fall müssen Einnahmen zwar nicht versteuert werden, Verluste können aber auch nicht abgesetzt werden.

Wird eine Ferienwohnung hingegen teilweise von den Vermietern genutzt, müssen die Leerstandszeiten ins Verhältnis zur Selbstnutzung gesetzt werden. Hieraus ergibt sich, wie hoch der Anteil der Werbungskosten ist, der steuerlich geltend gemacht werden kann. Viele Vermieter sparen sich die komplizierten Berechnungen und setzen pauschal 50 % an.

So lassen sich Kosten bei der Umsatzsteuer sparen.

In der Regel fällt für Einnahmen aus Vermietungen keine Umsatzsteuer an. Bei einer Vermietung an Unternehmen ist es aber möglich, die Miete zuzüglich Umsatzsteuer zu erheben. Diese wird dann an das Finanzamt abgeführt. Hierdurch haben Vermieter die Möglichkeit, sich die Umsatzsteuer aller Eingangsleistungen erstatten zu lassen. Hierunter fällt beispielsweise die Vorsteuer, die bei allen Leistungen anfällt, die für die Herstellung oder Anschaffung eines Objekts notwendig sind. Um die Vorsteuer absetzen zu können, müssen die Gewerbetreibenden in der Immobilie Umsätze erwirtschaften. Das ist nur bei bestimmten Berufsgruppen der Fall.