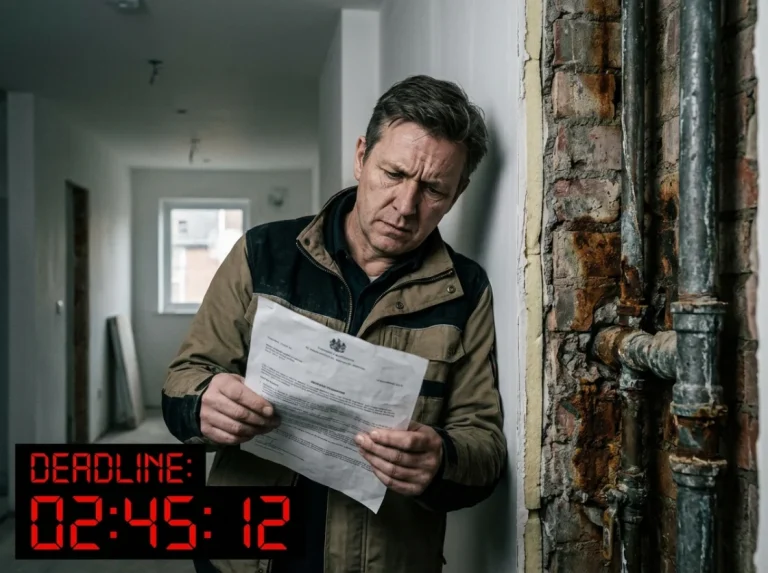

Erstmalig und bis zum 31. Oktober 2022 müssen Immobilien- und Grundstückbesitzer eine Erklärung zur Feststellung des Grundsteuerwertes an das Finanzamt übermitteln. Doch woher nehmen die Eigentümer diese geforderten Daten? Und gibt es Unterschiede in den jeweiligen Bundesländern? Immobilienbesitzer müssen zeitnah handeln, um der Grundsteuerreform zu entsprechen.

Die Grundsteuerreform 2022 ist in aller Munde. Wie im ersten Teil erklärt, muss jeder Immobilienbesitzer bis zum 31. Oktober 2022 spezielle Daten an das zuständige Finanzamt übermitteln. Diese Daten werden, je nach Bundesland anders, Teil der neuen Grundsteuerberechnung, die ab 2025 in einem neuen Grundsteuerbescheid endet.

Die Frage ist jedoch, woher man die Daten bekommt. Die meisten Eigentümer der betreffenden 36 Millionen Immobilien wissen nicht einmal, was genau der Fiskus an Informationen verlangt.

Diese Daten müssen Immobilienbesitzer zur Grundsteuerreform 2022 liefern

Ab dem 01. Juli 2022 können die Daten zur Ermittlung der neuen Grundsteuer online per Elster übermittelt werden. Abgabefrist der Daten in Form einer Feststellungserklärung im Rahmen einer gesonderten Steuererklärung ist der 31. Oktober 2022.

Wichtig: Ab Ende März wird das Finanzamt jeden Eigentümer zur Abgabe der Daten auffordern. Es ist dinglich anzuraten, sich bereits jetzt mit der Einholung der Daten und Informationen zu beschäftigen. Teils ist das Zusammentragen nicht einfach. Gegebenenfalls sollte man sich zeitnah an seinen Steuerberater wenden.

Diese Daten sind nach dem Bundesmodell einzuholen und ab dem 01. Juli 2022 an das Finanzamt online per Elster zu übermitteln:

- Grundlegende Grundbuchdaten

- Nutzungsart der Immobilie/Grundstück

- Art der Immobilie

- Bodenrichtwert

- Aktenzeichen des Einheitswertes

- Wohnfläche der Immobilie

- Die Anzahl kleiner Wohnungen bis 60 qm, mittlerer 60 bis 100 qm, großer Wohnungen ab 100 qm

- Anzahl Garagen und/oder PKW-Stellplätze

- mögliches Gebäudealter

- Grundstücksfläche

Beim Bodenwertmodell in Baden-Württemberg:

- Grundlegende Grundbuchdaten

- Nutzungsart der Immobilie/Grundstück

- Bodenrichtwert

- Grundstücksfläche

- Aktenzeichen des Einheitswertes

Beim Flächenfaktormodell in den Bundesländern Bayern, Hamburg, Hessen und Niedersachsen:

- Grundlegende Grundbuchdaten

- Nutzungsart der Immobilie/Grundstück

- Bodenrichtwert (aber nicht in Bayern und Hamburg)

- Grundstücksfläche

- Aktenzeichen des Einheitswertes

Je nach Berechnungsmodell also teils unterschiedliche Herausforderungen für die Immobilien- und Grundstückseigentümer in Deutschland.

Woher bekomme ich die Daten zur Grundsteuerreform 2022?

Viele Immobilieneigentümer sind, so Verbraucherschutzverbände und Steuerbarer überfordert und wissen nicht, welche Institution welche Daten bereitstellt und woher man die geforderten Informationen bekommt. Deshalb eine kurze Erläuterung hierzu:

- Grundlegende Grundbuchdaten kann man aus dem Grundbuch auslesen.

- Die Wohnflächenberechnung muss, so die Finanzämter, korrekt sein. Teils ergeben sich die Daten aus dem Grundbuch. Sind aber Um- oder Anbauten getätigt worden, muss die Wohnfläche neu berechnet werden. Wer hier nicht den Zollstock bemühen will, sollte die Wohnflächenberechnung einem Vermessungsbüro oder Architekten überlassen. Auch hier gilt die Wohnflächenverordnung, aus der man entnehmen kann, welche Räume (Keller, Abstellräume etc.) zur Wohnfläche gehören und welche nicht.

- Den Bodenrichtwert ermitteln unabhängige Gutachterausschüsse. Über das System „Boris“ sind die Bodenrichtwerte online und kostenneutral zu eruieren, die Daten für 2022 jedoch erst in einigen Monaten. In Baden-Württemberg und dem Saarland müssen Eigentümer selbst an den jeweiligen Gutachterausschuss herantreten und den Bodenrichtwert erfragen.

- Mit der in der Feststellungserklärung genannten Baualtersklasse ist das Baujahr der Immobilie gemeint. Wichtig ist hier, dass eine kurz zurückliegende Kernsanierung die Immobilie als Neubau klassifizieren könnte.

- Die Nutzungsart der Immobilie richtig sich beim Bundesmodell nach der tatsächlichen Nutzung des Objektes. Es sieht Mietshäuser, Eigentumswohnungen, Ein- oder Zweifamilienhäuser und unbebaute Grundstücke vor.

- Beim Mietstufenniveau müssen Eigentümer nicht tätig werden. Hier stützt sich der Gesetzgeber auf Daten des Statistischen Bundesamtes. Demnach erhalten Immobilien in teuren und städtischen Wohnlagen einen moderaten Aufschlag, hingegen in entspannten Regionen einen Abschlag.

- Die Grundstücksfläche ersieht man im Grundbuch.

- Das Aktenzeichen des Einheitswertes entnimmt man dem Grundsteuerbescheid.

Nach Einholung der Daten zur Grundsteuerreform 2022 passiert was?

Aus alle Daten errechnet das jeweils zuständigen Finanzamt zuerst den Grundsteuerwert. Demzufolge erhält der Immobilieneigentümer einen Grundsteuerwertbescheid.

Den Grundsteuermessbescheid fertigt das Finanzamt unter Berücksichtigung der gesetzlich vorgeschriebenen Steuermesszahl und dem daraus resultierenden Grundsteuermessbetrag.

In einem letzten Schritt werden diese Daten an die Gemeinden und Kommunen weitergeleitet. Diese errechnen dann, unter Zuhilfenahme des regionalen Hebesatzes, die zu zahlende Grundsteuer.

Im Resümee soll die Grundsteuerreform 2022 mehr Gerechtigkeit bieten. Kritiker jedoch befürchten, dass sich viele Haushalte auf weitaus höhere Grundsteuern einstellen müssen. Fraglich bleibt zudem, wie Vermieter damit umgehen sollten, wenn die Grundsteuer ab 2025 empfindlich steigt. Letztlich gehören Grundsteuern zu den umlegbaren Betriebskosten. In angespannten Wohnungsmärkten erwarten Analysten zusätzlich steigende Kosten durch die individuell gestalteten Hebesätze der Kommunen, Gemeinden und Städte. Was auch immer ab 2025 der Grundsteuerbescheid aussagen wird: Jeder Immobilien- und Grundstückseigentümer sollte sich sehr zeitnah darum bemühen die notwendigen Daten zu sammeln. Denn am Ende kann es eng werden, gerade wenn man mehrere Immobilien sein Eigen nennt.

Noch ein Hinweis für Grundstücke, die sich im Betriebsvermögen eines Unternehmens befinden

Hier wird zukünftig das sogenannte Sachwertverfahren angewendet, um das Grundstück zu bewerten. Neben Bodenrichtwert und Grundstückgröße verlangt das Finanzamt die Gebäudeart, die Brutto-Grundfläche, das Baujahr und Daten zu möglichen Kernsanierungen.

Das Sachwertverfahren ist aufgrund der notwendigen Daten und seiner Komplexität sehr aufwendig und sollte von einem erfahrenen Steuerberater begleitet werden. Die Suche nach einem regionalen Steuerberater erleichtert Steuerberaterscout ungemein.